Akkreditív - Raiffeisen BANK

Útkövető

Menü megjelenítése

Tartalom megjelenítő

Akkreditív

Az egyik legnagyobb biztonságot nyújtó fizetési mód a kereskedelemben

Miért érdemes?

Az egyik legnagyobb biztonságot nyújtó fizetési mód a kereskedelemben, mind az eladó mind a vevő szempontjából.

Lényege, hogy a vevő megbízásából, és számlája vagy hitelkerete terhére saját bankja (nyitó bank) tesz visszavonhatatlan fizetési ígéretet az akkreditív megnyitásával az eladó javára, aki az akkreditív kedvezményezettje. A bank fizetési ígéretének tartalma az, hogy rendben lévő okmányok benyújtása esetén fizetést teljesít.

Az akkreditív nem csak külkereskedelmi tranzakciók során használható. A 9/2001. (MK 147) MNB pénzforgalmi rendelkezés Magyarországon történő alkalmazását is lehetővé teszi. Ez azt jelenti, hogy két magyar partner kereskedelmi ügyletei során az áruellenérték rendezését akkreditíven keresztül is lebonyolíthatja.

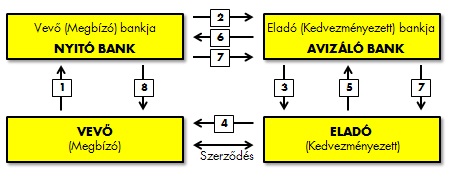

FOLYAMATÁBRA

- akkreditív nyitási megbízás

- akkreditív kibocsátása

- eladó értesítése az akkreditív-nyitásról

- áruszállítás

- szállítást igazoló okmányok benyújtása az avizáló bankhoz,

- azok továbbítása a nyitó bankhoz

- okmányellenérték kifizetése az avizáló banknak, ill. jóváírás az eladó számláján

- okmányok kiszolgáltatása

MIÉRT ELŐNYÖS AZ AKKREDITÍV?

A vevő (megbízó) szempontjából:

- Biztonságos

A vevő nem kerülhet birtokon kívül, hiszen bankja az áru ellenértékét csak akkor fizeti ki az eladó számára, ha az akkreditívben megadott feltételeknek eleget tett, és az áruszállítást okmányokkal igazolta.

- Előnyösebb fizetési feltételek

A vevő számára az akkreditív arra is alkalmas eszköz lehet, hogy meglévő, kevésbé előnyös fizetési feltételeit - pl. előrefizetés, vagy rövid, 8-15 napos fizetés) módosíthassa szállítója felé, és az akkreditíven keresztül történő fizetés felajánlásáért cserébe hosszabb, akár 60-90 napos fizetési határidőt alkudjon ki. A szállító ugyanis az akkreditív által egy - a vevő fizetési kockázatát kiküszöbölő - megoldáshoz jut.

Az eladó (kedvezményezett) szempontjából:

- Biztonságos

Az eladó nem kerülhet birtokon kívül, hiszen rendben lévő okmányok benyújtása esetén mindenféleképpen hozzájut az áru ellenértékéhez a nyitó bank visszavonhatatlan fizetési ígérete alapján.

- Versenyképesség fokozása

Mivel a szállító az akkreditív révén kiküszöböli a vevő fizetési kockázatát, ezért cserébe hozzájárulhat hosszabb fizetési határidőhöz, és ezáltal fokozhatja versenyképességét, bővítheti potenciális vásárlói körét, ilyen módon növelheti eladásait, anélkül, hogy a fizetési kockázat emelkedne.

- Megelőlegezés

Legalább 45-60 napos halasztott fizetést ígérő export akkreditív esetében - rendben lévő okmánybenyújtást követően - lehetőség van a benyújtott okmányok ellenértékének megelőlegezésére, pénzpiaci kamat felszámítása mellett.

Hasznos kiadványok

Az ICC honlapján megrendelheti az alábbi, a témával kapcsolatos kiadványokat

- ICC Uniform Custom and Practise for Documentary Credits 2007 Revision / Az okmányos meghitelezésekre vonatkozó egységes szabályok és szokványok - UCP 600

- International Standard Banking Practice for the Examination of Documents under Documetary Credits - ISBP

- ICC rules for the use of domestic and international tarde terms / ICC szabályok a belföldi és nemzetközi kereskedelemi feltételek használatáról - Incoterms 2010

Kinek ajánljuk?

Feltétlenül javasoljuk megfontolásra az akkreditívvel történő fizetést:

- ha partneréről nem rendelkezik kellő információval,

- ha most létesít partnerével először kapcsolatot

- ha a fizetési kockázatát minimálisra kívánja csökkenteni

- ha nagy értékű áru szállításáról van szó

- ha ütemezni szeretné az ellenérték befolyását

Az akkreditív, mint okmánybenyújtással egybekötött fizetési módozat célszerű lehet külkereskedelmi, vagy belföldi kereskedelmi tevékenységet folytató nagy- és középvállalatok, nagyberuházásokat végző nagyvállalatok, továbbá kereskedőházak számára azon ügyletek esetében, ahol:

- Az eladó szeretné elkerülni a "nyitva szállítás" kockázatát / A vevő szeretné elkerülni az előre fizetés kockázatát

- Kereskedelmi partnerek egymás iránti bizalma nem kielégítő, vagy nem rendelkeznek egymásról elegendő információval

- Partnerek között túl nagy a földrajzi távolság

Típusai

Export akkreditív

Ügyfeleink javára érkező akkreditívek avizálását és teljes körű lebonyolítását végezzük, továbbá vállaljuk a halasztott fizetésű export akkreditívek okmányainak leszámítolását is.

Import akkreditív

Ügyfeleink megbízása alapján külföldi vagy belföldi cégek javára vállaljuk akkreditívek nyitását.

Akkreditív nyitási szolgáltatásunk igénybevételének előfeltétele: fedezet biztosítása

A fizetés időpontját tekintve:

- Azonnali kifizetésű

Rendben lévő okmányok benyújtása esetén az okmányvizsgálatot követően történik az okmányellenérték kifizetése

- Halasztott fizetésű

Rendben lévő okmányok benyújtása esetén az akkreditív előírásainak megfelelő időpontban (pl. szállítást vagy számla keltét követő 30, 60, 90 nap, vagy konkrét, előre meghatározott időpont) történik az okmányellenérték kifizetése